Асоциация на българските застрахователи /АБЗ/

Председател на Контролен Съвет

След 15 години осигуряване в частни фондове пенсионният бранш се наложи да доказва ползата от дейността си

Компаниите отчетоха, че за периода 2012 - 2015 г. брутният доход от управлението на средствата на осигурените в УПФ и ППФ е 1.346 млрд. лв.

Вторият стълб работи повече за държавата, отколкото за хората

Идеята на пенсионната реформа беше да се увеличат пенсионните доходи на хората, а не да се намалява дефицитът на НОИ, коментира браншът

Гергана Иванова

Броени дни преди оповестяването на резултатите от прегледа на активите на пенсионните фондове, което трябва да стане не по-късно от 25 декември, дружествата оповестиха структурата на инвестициите си и обявиха, че сред тях няма такива, които да застрашат стабилността на пазара. На среща с журналисти бяха изнесени данни, опровергаващи твърденията в публичното пространство за проблеми в сектора като инвестициите в свързани лица и че високите такси и инфлацията могат да направят вноските за допълнителна пенсия в частните фондове по-неизгодни от преминаването към изцяло държавна пенсия.

„Ако т.нар. сделки със свързани лица, за които се говори толкова безотговорно, че били съществували във фондовете за допълнително пенсионно осигуряване, съществуват, то те биха били в рамките на 12% - какъвто е общият процент на инвестициите в български публични компании и техните книжа, листнати на Българската фондова борса на всички фондове”, заяви Даниела Петкова, председател на УС на ПОК „Доверие” АД. „Ясно е, че от тези 12% във всички случаи има нормални инвестиции, и не е възможно 1%-2% от активите на всички пенсионни фондове в евентуално свързани лица да заплашат целия пазар”, коментира Петкова.

По данни на Комисията за финансов надзор (КФН) към 30 септември тази година общият брой на осигурените в пенсионни фондове лица е 4 443 485 души. От тях 3 551 688 лица са осигурени в универсалните пенсионни фондове и 284 925 в професионалните пенсионни фондове. Натрупаните нетни активи в сектора за същия период са 10.373 млрд. лв., като активите на универсалните фондове са 8.575 млрд. лв., а тези на професионалните фондове - 907.480 млн. лв.

Общо 41,94% от средствата в УПФ са инвестирани в чужбина. Делът на българските ДЦК е по-висок от този на чужди държави, съответно 21,94% спрямо 19,55% (графика №1). Инвестициите в корпоративни облигации и акции в чужбина надхвърлят тези на издадени от български емитенти около два пъти, като само 8,74% от активите са инвестирани в акции, които се търгуват на БФБ. Сред другите активи, в които са инвестирани останалите средства, са: парични средства - 18,72%; банкови депозити - 2,71%; и инвестиционни имоти - 2%.

При професионалните фондове (графика №2) инвестициите в чужбина заемат 39,17% от общия обем на управляваните активи. Българските ДЦК надвишават тези, издадени от чужди държави, в съотношение 22,14% към 19,36%. При акциите се наблюдава относителен паритет между издадени от български и тези - от чуждестранни емитенти - 15,63% спрямо 12,93%.

Тенденцията все повече активи да бъдат инвестирани на чуждите пазари е устойчива и при двата вида пенсионни фондове, като се очаква във времето да продължи да се задълбочава.

От пенсионните дружества коментираха размера на таксите и тяхното отражение върху индивидуалните партиди на осигурените. Компаниите отчетоха, че за периода 2012 - 2015 г. брутният доход от управлението на средствата на осигурените лица в УПФ и ППФ е в размер на 1.346 млрд. лв., съответно: 1.194 млрд. лв. за УПФ и 152.460 млн. лв. за ППФ.

Нетният доход, или сумата, която е разпределена по индивидуалните партиди на осигурените лица за същия период, след като са удържани двете такси - управление и инвестиционна, е в размер на 919.181 млн. лв., съответно 808.893 млн. лв. за УПФ и 110.288 млн. лв. за ППФ.

Стана ясно също така, че стойността на цената на управлението на портфейлите на осигурените лица, която представлява съотношението между събраните такси и размера на управляваните активи, във фондовете за допълнително задължително пенсионно осигуряване намалява ежегодно. През 2012 г. тази стойност е 1,66%, като през следващите години намалява, и в края на 2015 г. достига 1,56%. Намалението се дължи на нарастването на активите, включително в резултат от дейността на пенсионноосигурителните дружества и разпределения доход от инвестиции по партидите на осигурените лица. От 2015 г. и през следващите години се проявява ефектът от общото намаляване на таксите при УПФ и ППФ. Този ефект ще продължи да оказва своето въздействие и през следващите години, тъй като Кодексът за социално осигуряване предвижда до 2019 г. максималният размер на таксата от всяка вноска да бъде намален до 3,75%, а максималният размер на инвестиционната такса да стане 0,75% годишно върху стойността на нетните активи под управление, уточниха от пенсионните компании.

Пенсионните дружества коментираха още средния размер на натрупаните суми по партидите, които оповестява Комисията за финансов надзор. Според Националния осигурителен институт в България в момента броят на осигурените лица е 2.7 млн. души, а в същото време във фондовете има 4.443 млн. партиди. Така по данни на КФН в момента средният размер на натрупаните средства по партидите е 2412,99 лв. (виж т аблица №1), но според фондовете това число не дава вярна представа и е по-коректно да се гледат активно използваните партиди, по които клиенти редовно правят вноски. Част от тях са престанали да се осигуряват в България и живеят в чужбина, други имат период без работа или са придобили инвалидност. Според изчисленията на фондовете от началото на частното осигуряване - 01.01.2002 г., те делят клиентите си на такива със 70 и повече вноски и на такива с над 160 вноски, които са работили през целия този период. Така се получава, че през този период средните размери на активните партиди са поне двойно по-големи - при мъжете те се движат от минимум 4700 лв. при 70 вноски до над 6500 лв., а при жените са съответно между 4500 и 5500 лв.

Две пенсии са повече от една?

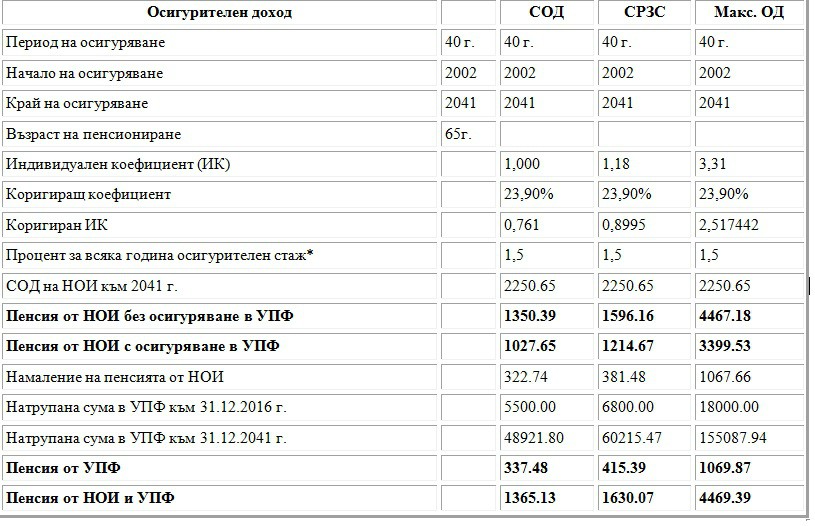

Компаниите от бранша представиха и разчети, които показват, че започналите от 2002 г. да се осигуряват биха получили към 2041 г. малко по-висока пенсия, ако изберат опцията за пенсия от НОИ с добавка от УПФ, вместо да пренасочат вноските си към Държавното обществено осигуряване и да разчитат на пенсия само оттам.

Представените размери на прогнозни пенсии от УПФ и НОИ са в три варианта - осигуряване на среден осигурителен доход (СОД), средна работна заплата за страната (СРЗС) и на максимален осигурителен доход (макс. ОД). Те са изчислени при следните допускания и параметри. Нарастването на средния осигурителен доход, максималния и минимален осигурителен доход и средната работна заплата за страната се базират на прогнозата на НОИ, направена в „Актюерския доклад за 2016 г.”, като са взети най-неблагоприятните варианти за частните фондове с цел изчисленията да са максимално консервативни. От 2020 г. максималният осигурителен доход се предвижда да е 254% от средната работна заплата за страната, а минималният осигурителен доход - 45% от средната работна заплата за страната.

Варианти: ; &nbs p; СОД ; СРЗС ; Макс. ОД

Натрупана сума

към 31.12.2016 г. (лв.): 5500 ; 6800 ; 18000

Такси ; &nbs p; &nb sp; Такса от всяка вноска: Инвестиционна такса:

2017 г. ; &nbs p; &nb sp; 4,25% ; &nbs p; &nb sp; 0,85%

2018 г. ; &nbs p; &nb sp; 4,00% ; &nbs p; &nb sp; 0,80%

2019 г. ; &nbs p; &nb sp; 3,75% ; &nbs p; &nb sp; 0,75%

Брутна доходност: ; 5%

Технически

лихвен процент: ; 3%

Коригиращ коефициент

(SPK): ; &nbs p; &nb sp; 23,90%

Резултатите показват, че човек, който е започнал да се осигурява в началото на пенсионната реформа през 2002 г. на среден осигурителен доход и е изкарал пълен цикъл на осигуряване от 40 години, към 2041 г. би получил пенсия само от държавата в размер на 1350.39 лв. Ако същото лице се осигурява не само в НОИ, но и в частен фонд, то към 2041 г. то ще вземе общо 1365.13 лв., от които 1027.65 лв. от НОИ и 337.48 лв. от частния фонд.

Това означава, че двустълбовата система би донесла с 15 лв. или около 1% по-висок доход на съответния осигуряващ се. Ако при същите допускания човек през цялото време се е осигурявал върху средната работна заплата, то би взел 1596.16 лв. от НОИ и съответно 1630.07 лв. от двата стълба., което е с около 34 лв. повече (виж табл. №2).

Разликата в дохода на хората в двете системи изглежда несъществена

„Всичко това означава, че вторият стълб работи повече за държавата, отколкото за хората, защото при тези допускания те запазват размера на доходите си. На практика ние ще работим за намаляване на дефицита на НОИ. Идеята на пенсионната реформа беше друга - да се увеличат пенсионните доходи на хората, а не да се намалява дефицитът на НОИ”, коментира Даниела Петкова. По думите й изчисленията са правени на базата на данни и прогнози на НОИ, които невинаги се сбъдват. Затова очакванията на пенсионните дружества са реалността да се размине с това, което показват числата, и двустълбовата система да осигури доста по-висок доход на пенсионерите в сравнение само с държавната пенсия.

Причината според компаниите в сектора е, че в държавната система има много висок политически риск. От фондовете коментираха, че в момента резултатите, които постига НОИ, се дължат на факта, че той получава ежегодна дотация от държавния бюджет в размер на около 50% от приходите - факт, който може да се промени до 2041 г., когато се очакват и тежки демографски проблеми. Освен това пенсионният доход, определян от държавата, може в бъдеще да бъде намален, както се случи в Гърция. Във втория стълб парите със сигурност съществуват и се инвестират, а съответните пенсии се актуализират всяка година до края на живота на хората, обясниха от пенсионните компании.

„В крайна сметка всичко опира до това на кого вярват осигурените лица - на нас или на държавата”, коментира Милен Марков, председател на Съвета на директорите и главен изпълнителен директор на ПОК „Съгласие” АД.

Мотивите за пенсионна реформа

Мотивите за извършване на радикалната пенсионна реформа бяха ниските и почти еднакви пенсии (коефициент на заместване на дохода 25%-27%), увеличаващите се осигурителни вноски и в същото време намаляваща събираемост, демотивацията за участие в обществената осигурителна система, съпроводена с бягство в сивата икономика, и не на последно място растящите бъдещи задължения и очертаващите се огромни финансови дефицити. В тази ситуация и при тези условия възприетата философия на пенсионната реформа се изразяваше в запазване и осъвременяване на солидарната пенсионна система като нейна основна част и изграждането на допълващ капиталов сегмент в две нови части - задължително допълнително и доброволно допълнително пенсионно осигуряване. Утвърден беше нов класически тристълбов модел на пенсионната система. Поставената крайна цел е коефициентът на заместване на дохода от трите стълба да достигне 70%-80%, в т. ч. от първия солидарен стълб - 40%, от втория капиталов стълб - 20%, и от третия капиталов стълб – 10%-20%.

Трите стълба

Осигуряването в първия стълб дава право на пенсия за осигурителен стаж и възраст. Вторият стълб - допълнителното задължително пенсионно осигуряване, е изграден на капиталов принцип - т. е. размерът на допълнителната пенсия зависи от натрупаните средства по индивидуалната партида на лицето, които се формират от задължителни вноски и получената доходност от инвестирането на средствата на осигурените лица.

Вторият стълб включва участие в универсални и професионални пенсионни фондове, които се учредяват и управляват от лицензирани пенсионноосигурителни дружества. В универсалните фондове подлежат на задължително осигуряване всички, родени след 31 декември 1959 г. Задължението за осигуряване възниква от момента, в който лицето започне работа за първи път, като в рамките на 3 месеца то следва да избере универсален фонд. В случай че този срок не бъде спазен, лицето се разпределя служебно. Вноската се определя в Кодекса за социално осигуряване и е за сметка на работодателя и на осигуреното лице. Осигуряването в универсален фонд дава право на допълнителна пожизнена пенсия, която се получава заедно с пенсията за осигурителен стаж и възраст, отпусната от първия стълб.

В професионалните пенсионни фондове се осигуряват хората, работещи при тежки и вредни условия на труд. Вноската в тези фонове е изцяло за сметка на работодателя. Нейният размер е 12% от брутното месечно възнаграждение за работещите при условията на I категория труд и 7% - за II категория труд. Осигуряването в професионалните фондове дава допълнителна срочна пенсия при ранно пенсиониране на работещите в условията на I и II категория труд до придобиване на право на пенсия от първия стълб.

Всеки работещ в България, подлежащ на задължително осигуряване, има правото сам да избере в кой фонд да се осигурява.

Третият стълб е допълнителното доброволно пенсионно осигуряване. То се осъществява от доброволните пенсионни фондове. Участието в тях зависи от волята и възможностите на лицата да се осигуряват за допълнителни доходи след пенсиониране. Третият стълб също функционира на капиталов принцип, а вноските се натрупват по индивидуалната партида на всяко осигурено лице.

Таблица №1

Среден размер на натрупаните суми в УПФ към 30.09.2016 г.

|

Пол |

Общо |

15-19 г. |

20-24 г. |

25-29 г. |

30-34 г. |

35-39 г. |

40-44 г. |

45-49 г. |

50-54 г. |

55-59 г. |

|

Мъже |

2 538,65 |

126,27 |

475,47 |

1381,37 |

2327,46 |

2864,86 |

3103,50 |

3141,48 |

3169,49 |

3071,05 |

|

Жени |

2 280,04 |

106,03 |

387,04 |

1131,29 |

1873,60 |

2366,38 |

2736,33 |

2921,97 |

3050,00 |

3035,94 |

|

Общо |

2 412,99 |

116,47 |

434,54 |

1262,38 |

2110,97 |

2624,95 |

2925,00 |

3033,02 |

3109,14 |

3053,30 |

*Източник: Комисия за финансов надзор

Таблица №2

Резултат от изчисленията на средните размери на пенсии от УПФ и НОИ при направените допускания и параметри

*Определя се ежегодно с Бюджета на Държавното обществено осигуряване и е равен на 50% от нарастването на средния осигурителен доход и 50% от индекса на потребителските цени за предходната година до достигане на 1,5%. Съгласно прогнозата на НОИ това ще стане през 2026 г.

|

|

"Кратка история на застраховането в България"

Илеана Стоянова,   "Застраховането в България"

доц. д-р Алекси Тасев , 2012 |